Avete presente lo spritz? Sapete che per prepararlo si può usare l’Aperol, o magari il Campari. Entrambi questi aperitivi sono prodotti da una grande azienda milanese, la Davide Campari, un colosso che negli ultimi anni ha saputo affermarsi in tutto il mondo, triplicare i dipendenti, aumentare di dieci volte il valore dei titoli in Borsa. Un’azienda, insomma, che è riuscita a cavalcare alla grande gli effetti della globalizzazione. Se guardate il bilancio dei primi sei mesi del 2017, scoprirete un dettaglio interessante. Nel periodo in questione, i profitti lordi e quelli al netto delle imposte coincidono: 108 milioni di euro.

Nelle aziende il calcolo delle tasse non è roba semplice, e i numeri dei bilanci vanno maneggiati con cautela. Non si va troppo lontano dal vero, però, se si dice che la Campari, nel primo semestre del 2017 non ha dovuto contabilizzare nemmeno un euro di tasse sui profitti. Non c’è niente di illegale, naturalmente. Una delle cause della novità sta in un accordo stretto con l’Agenzia delle Entrate su come contabilizzare i benefici fiscali (passati e presenti) del “patent box”, una delle agevolazioni previste dalle normative che, in questi anni, stanno riducendo in modo sostanziale le imposte sui profitti delle aziende.

Tenendo a mente questo fatto, provate ora a considerare gli slogan della campagna elettorale. Uno dei bersagli preferiti dai politici è l’elevato livello delle tasse, sia per le persone che per le imprese. Ci sono motivazioni solide in questi attacchi: l’Italia è il settimo Paese d’Europa per la pressione fiscale più alta. Il fisco assorbe il 42,9 per cento del Pil, meno di Francia, Belgio e delle nazioni scandinave, più della Germania, che si ferma al 40,4 per cento ma, soprattutto, spende meglio le risorse dei contribuenti.

Ecco perché i leader politici battono sul fisco: sanno che il nervo degli italiani è scoperto da sempre, e che la crisi lo ha reso ancor più sensibile. Così, sull’onda della riforma avviata negli Stati Uniti da Donald Trump, che ha deciso di abbassare le imposte sui profitti delle imprese e sui guadagni delle persone più ricche, spopola anche da noi l’idea di introdurre la cosiddetta flat-tax, un’aliquota piatta, molto bassa e uguale per tutti, per tassare entrambi i tipi di reddito, personali e aziendali.

Così, se dopo le elezioni il presidente Sergio Mattarella decidesse di credere agli slogan della campagna elettorale, gli basterebbe puntare tutto su una “flat coalition” per individuare la maggioranza. Silvio Berlusconi parla di flat-tax un giorno sì e l’altro pure, Matteo Salvini la cita con la ripetitività di un martello pneumatico, il Movimento animalista di Michela Vittoria Brambilla l’ha messa in programma. Il più esplicito nel dichiarare la ratio pro-ricchi della rivoluzione fiscale è stato però Stefano Parisi, fondatore di Energie per l’Italia: «L’Italia ha bisogno di meno progressività nelle tasse e di un sistema fiscale nuovo, che promuova ricchezza e benessere».

E se Forza Italia, Lega, animalisti e energici parisiani non bastassero per raggiungere la maggioranza? Chissà che alla “flat coalition” non si aggiunga il Movimento 5 Stelle. Il candidato premier Luigi Di Maio ha fatto promesse a 360 gradi, annunciando «una drastica riduzione fiscale a favore delle imprese», «l’abolizione dell’Irap» e «la semplificazione del regime Irpef». Da lì alla flat-tax, in effetti, la differenza non sembra molta. E nel movimento l’aliquota unica piace certamente, come testimonia Massimo Colomban, imprenditore molto ascoltato da Davide Casaleggio, che l’ha inserita tra le idee «centrali e vitali» con cui superare quella che lui stesso ha definito «la sterile opposizione» dei Cinque Stelle.

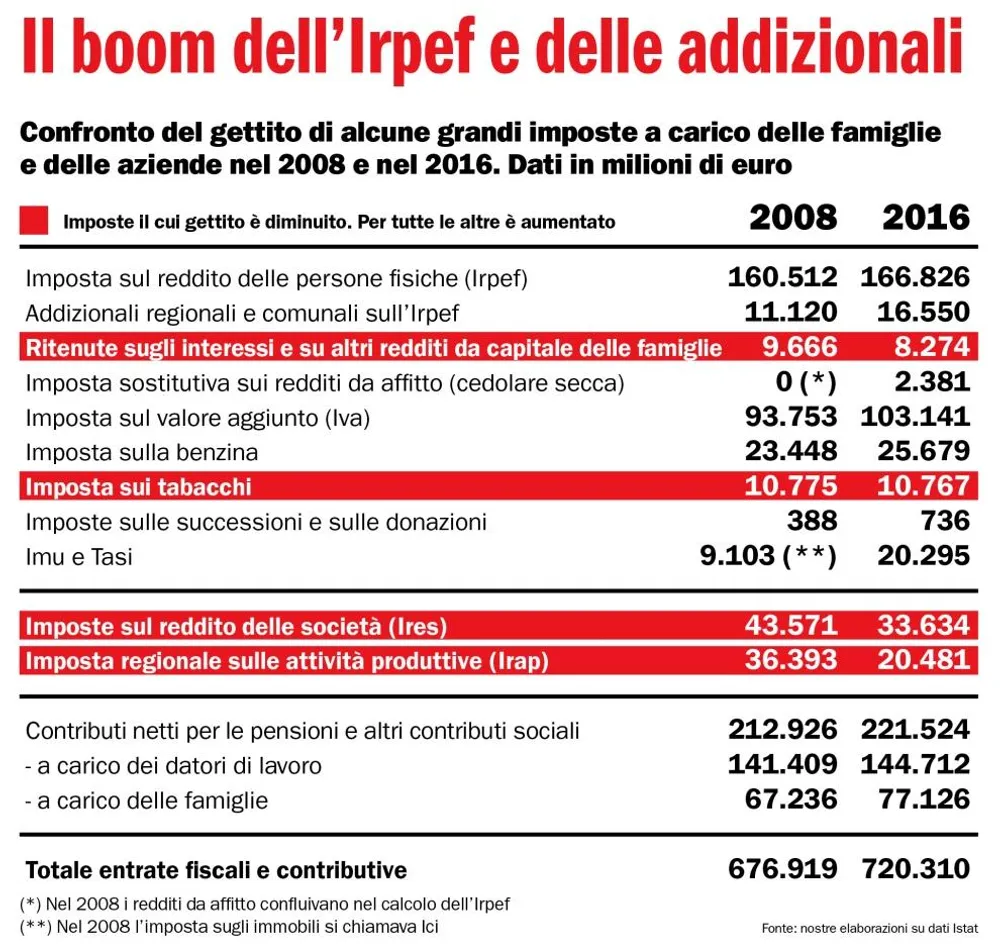

Nel quadro dipinto dai politici di un fisco che strangola l’Italia intera, tuttavia, il caso della Campari - uno fra i tanti, come vedremo - è un elemento dissonante, che svela come la realtà sia in parte diversa da quella che si vorrebbe rappresentare. In questi anni, infatti, la distribuzione del peso delle tasse è cambiata in misura considerevole. Lo mostra il confronto tra il gettito di alcune grandi imposte nel 2016 e nel 2008, l’anno in cui è scoppiata la crisi. Nel 2008, tra Ires e Irap le imprese avevano pagato imposte sui profitti per 79,9 miliardi. Nel 2016 il gettito di quelle due stesse imposte è sceso invece a 51,1 miliardi, ovvero 28 miliardi in meno di otto anni prima.

Tra le voci dello stesso periodo di tempo sono al contrario aumentate di più, ci sono numerose tasse che pesano sulle famiglie e c’è soprattutto l’Irpef, l’imposta sui redditi delle persone fisiche. Se si mette insieme il gettito di quella principale, che va allo Stato, con le addizionali versate a Regioni e Comuni, negli otto anni in questione l’aumento è stato di 11,7 miliardi, per un totale di 183,3 miliardi. In sintesi: le imprese hanno ridotto il loro contributo al sostentamento delle spese dello Stato; i cittadini l’hanno aumentato.

In linea di principio non c’è nulla di sbagliato in uno spostamento degli equilibri come quello fotografato da queste cifre. Il prelievo fiscale sui profitti è una voce che incide sugli investimenti che gli imprenditori sono disposti a fare, e gli investimenti portano lavoro. Allo stesso tempo, però, addossare ai redditi da lavoro gran parte del compito di alimentare il gettito fiscale necessario per tenere in piedi lo Stato ha ripercussioni che non possono essere ignorate. La prima è che il costo del lavoro aumenta in maniera considerevole, danneggiando sia gli imprenditori che i lavoratori. In Italia, stando ai calcoli dell’Ocse, tasse e contributi si mangiano il 47,8 per cento del costo aziendale di un lavoratore. C’è chi sta peggio di noi (la Germania è al 49,4, la Francia al 48,1) ma tra i 35 Paesi dell’Ocse la media è più bassa, il 36 per cento. Molto meglio dell’Italia fanno la Spagna (39,5), il Giappone, gli Stati Uniti, la Gran Bretagna, tutti poco sopra il 30 per cento.

La seconda conseguenza è ancora più subdola, e riguarda l’ingiustizia sociale. Anche se il fenomeno è poco misurato, numerosi esperti concordano nel dire che tante scelte politiche recenti hanno contribuito a ridurre la progressività dell’Irpef. Che cos’è? La Costituzione, articolo 53, la definisce così: «Tutti sono tenuti a concorrere alle spese pubbliche in ragione della loro capacità contributiva. Il sistema tributario è informato a criteri di progressività». Tradotto: i più ricchi devono contribuire con una quota più elevata del loro reddito, i più poveri con una parte inferiore, in modo da attenuare e rendere sopportabili le differenze sociali. Ebbene: negli ultimi anni la progressività dell’Irpef - che i fautori della flat-tax vorrebbero ridurre - ha già cominciato a sfaldarsi. Vedremo più avanti le misure che hanno assegnato vantaggi ai contribuenti a più alto reddito, a scapito dei più poveri. Questo in un Paese come il nostro dove l’evasione di massa di alcune categorie fa sì che gran parte del peso dell’imposta sui redditi ricada sui dipendenti e sui pensionati.

Prima, però, è importante chiarire un fatto: il crollo di 28 miliardi di euro del gettito subito dalle imposte sui profitti delle società negli ultimi otto anni è solo in parte dovuto alla crisi. In parole semplici: non è stata la diminuzione dei guadagni a produrre un minor gettito; a scendere è stata la percentuale dei profitti catturata dalle imposte.

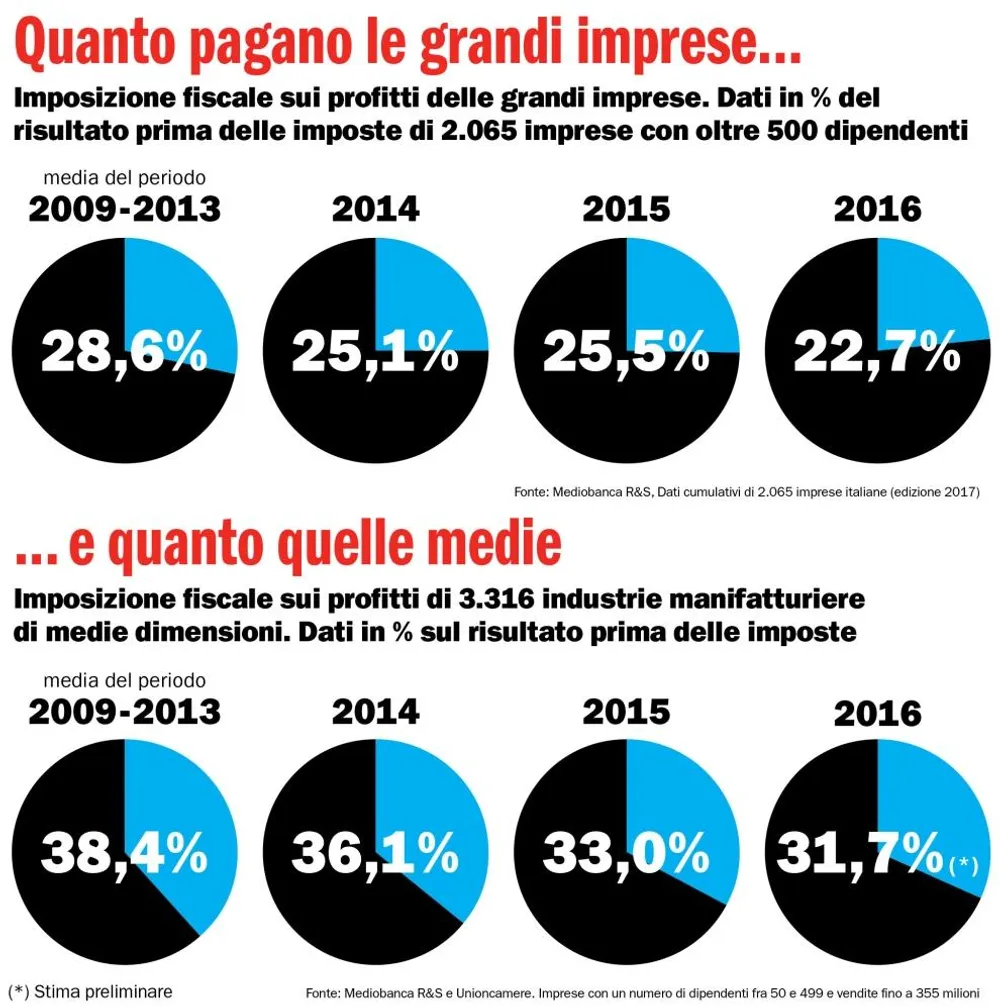

Lo certificano i dati elaborati dall’Area Studi di Mediobanca, riportati nella figure di queste pagine. Nel 2016 la quota dei profitti delle grandi imprese italiane finita al fisco è scesa al 22,7 per cento, dal 28,6 per cento di media nel periodo 2009-2013. Pure nelle industrie di medie dimensioni il calo è stato rilevante, anche se si partiva da livelli più alti: nel 2016 il cosiddetto “tax rate” è diminuito al 31,7 per cento, rispetto a una media del 38,4 nel quadriennio 2009-2013. Per andare incontro alle richieste degli imprenditori, infatti, i vari governi che si sono susseguiti - da Enrico Letta a Matteo Renzi a Paolo Gentiloni - sono intervenuti in diversi modi. Hanno ridotto le aliquote di Irap e Ires, hanno ristretto la base imponibile, hanno introdotto una serie di misure per favorire determinati fattori, come gli investimenti.

Le imprese hanno subito sfruttato le opportunità. Carpe diem, dicevano i latini: cogli l’attimo, che potrebbe finire presto. Così hanno fatto, ad esempio, coloro che si sono avvalsi della facoltà di sottoscrivere con l’Agenzia delle Entrate un accordo di “patent box”, come la Campari dell’esempio iniziale. Permette di dedurre dall’Ires il 50 per cento dei redditi prodotti con l’uso di software, brevetti, know-how, disegni originali. L’ha fatto la Moncler, arcinota per i suoi piumini, che ha siglato un patto grazie al quale risparmierà circa 34 milioni solo sulle imposte relative al triennio 2015-2017. Ma si sono mossi in tanti sullo stesso sentiero, la Pirelli, il re del cachemire Brunello Cucinelli, la griffe fiorentina Salvatore Ferragamo, il gigante mondiale degli occhiali Luxottica, che prima di spostare la sede a Parigi (si fonderà con la francese Essilor) ha sfruttato i benefici di questa agevolazione, siglando un patto con l’Agenzia che consentirà di risparmiare 100 milioni delle imposte dovute nel triennio 2015-17.

Un’altra agevolazione che ha avuto un grande successo è il cosiddetto “iper ammortamento”, cui possono accedere le aziende che investono in macchinari con un alto livello di tecnologia, necessari per andare verso i sistemi produttivi dell’Industria 4.0. Poi c’è l’Ace, che agevola le società che rafforzano il patrimonio, non distribuendo i guadagni ai soci. Ha consentito, ad esempio, alla Lavazza, uno dei marchi di caffè made in Italy più noti, di abbattere di 11,9 milioni l’Ires contabilizzata nel 2016.

Qui si può intuire motivo di una delle argomentazioni più utilizzate dai propugnatori della flat-tax. Le norme fiscali sono ormai talmente frastagliate da aver generato «un sistema di imposte speciali plurime, frutto di stratificazioni normative caotiche che attuano una discriminazione qualitativa a rovescio», ha scritto il tributarista Dario Stevanato, autore del libro “Dalla crisi dell’Irpef alla flat tax” (il Mulino), che della tassa piatta è uno dei sostenitori nel mondo accademico. La sua idea, ripresa dai partiti di centrodestra con la vaghezza tipica delle campagne elettorali, è fissare anche per l’Irpef - l’imposta sui redditi delle persone - un’unica aliquota, molto bassa, e di strutturare un sistema di deduzioni per i poveri e le famiglie numerose. Un modo per rendere presentabile una semplificazione del sistema attuale che, è indubbio, regalerebbe benefici più consistenti soprattutto ai ricchi.

Va detto, in effetti , che anche l’Irpef è considerata dagli addetti ai lavori uno dei grandi malati del sistema fiscale. Sulla carta, oggi, è l’imposta più progressiva di tutte. Esistono cinque scaglioni di reddito, all’interno dei quali si pagano aliquote crescenti. Sotto i 15 mila euro l’anno - lo scaglione più basso - il prelievo è del 23 per cento; sopra i 75 mila euro - quello più alto - il prelievo è del 43.

In origine, il tetto era molto più elevato, fino al 72 per cento, poi è stato via via ridotto, e già questo taglio dai sostenitori della progressività è considerato una ferita, perché c’è grande differenza tra guadagnare 80 mila euro l’anno o un milione. Ma il problema è più ampio. La progressività per esempio è molto limitata, se non nulla, già per le addizionali applicate all’Irpef da Regioni e Comuni, che dal 2008 al 2016 hanno visto aumentare in misura notevole il loro gettito, da 11,1 a ben 16,5 miliardi. Ma non basta. Se da sempre i proventi delle attività finanziarie sono tassati a parte, con aliquote più basse, negli ultimi anni molte altre fonti di reddito sono state escluse dall’Irpef, e assoggettate a trattenute più lievi, non progressive. Ci sono i profitti reinvestiti dagli imprenditori individuali; i redditi degli appartamenti dati in affitto, ai quali viene applicata una “cedolare secca” del 21 per cento; i redditi agricoli; e infine, per i dipendenti, i benefit legati al “welfare aziendale”, detassati dal 2017, nonché i premi di produttività.

Uno studio realizzato da Stefano Boscolo e pubblicato dal Centro di analisi delle politiche pubbliche (Capp) ha analizzato gli effetti di questi provvedimenti sul gettito fiscale, arrivando a conclusioni interessanti. Se tutti questi redditi fossero tassati con la normale Irpef, i beneficiari pagherebbero imposte per 9,5 miliardi di euro in più l’anno. A chi va questo “regalo”? Soprattutto alle categorie benestanti, imprenditori e liberi professionisti, famiglie in cui la persona con il reddito principale ha tra i 40 e i 54 anni, i laureati, i residenti al nord, i single. Il risparmio garantito in termini di minori imposte pagate è inesistente o vale pochi euro l’anno per il 50 per cento delle famiglie più povere, suddivise in termini di reddito. Diventa consistente, tra i mille e i 2.000 euro l’anno, solo per il 10 per cento delle famiglie più ricche. Conclude Boscolo: «Il grado di progressività del sistema complessivo di prelievo sui redditi sta sicuramente riducendosi e la tendenza non sembra arrestarsi».

Già oggi, dunque, il fisco in Italia è sempre più ingiusto. I sostenitori della flat-tax ne traggono la conseguenza che solo una riforma radicale potrebbe aggiustarlo e renderlo meno penalizzante per i lavoratori. Mentre tanti redditi finanziari sono tassati nei modi più diversi e frastagliati, ha scritto Dario Stevanato nel suo blog, i redditi da lavoro sono i soli a subire «un’imposta speciale progressiva» come l’Irpef attuale, «che tassa pesantemente e in modo progressivo quelli medio-bassi, e in modo proporzionale quelli elevati». Stevanato, che insegna diritto tributario a Trieste, sostiene che ormai il sistema è così compromesso che soltanto un’unica aliquota, ovviamente piatta, ripristinerebbe l’equità, tassando in modo uniforme tutti i redditi, quelli finanziari e quelli da lavoro.

Dove sta il problema? Ce ne sono diversi, come vari studiosi hanno fatto emergere in questi mesi. Vincenzo Visco, ministro delle Finanze nei governi Prodi, ha scritto che l’idea di tassare poco i redditi elevati riflette un pregiudizio, e cioè che siano sempre meritati da chi li percepisce, frutto di capacità e merito: «La realtà ci mostra ogni giorno che gli alti guadagni di una minoranza sono spesso il frutto di posizioni di monopolio, di rendite, o di estrazione artificiale di valore». La progressività serve anche ad attenuare queste ingiustizie, in un mondo in cui la crescita della disuguaglianza è un problema riconosciuto, ha sostenuto Visco, secondo il quale la strada da percorrere per ritagliarsi spazi di bilancio passa per la lotta all’evasione.

Il secondo problema è quello delle risorse. Anche ammesso che la politica riesca a riformare da zero il sistema fiscale, dando tutte quelle tutele che i teorici alla Stevanato ritengono necessario per non trasformare la flat-tax in un regalo ai ricchi - l’esenzione universale per i redditi minimi; un sistema di sussidi per quelli più bassi e addirittura un trasferimento di risorse per chi non ha alcuna forma di entrata; una feroce lotta all’evasione - ci sarebbe comunque una forte perdita di gettito. Qui le cifre ballano paurosamente. Berlusconi sostiene che la flat-tax farebbe emergere il nero, e si sosterrebbe da sola, Stevanato ammette una perdita di gettito che quantifica in 25-30 miliardi, per altri l’effetto sarebbe ben più consistente.

Ecco il punto: anche se i partiti della “flat coalition” presentano la proposta come rivoluzionaria, in realtà molti di loro - Forza Italia, la Lega - erano già al governo nel 2003, quando l’allora ministro Giulio Tremonti la fece addirittura approvare per legge. Prevedeva due sole aliquote, il 23 per cento fino a 100 mila euro di reddito e il 33 per cento sopra. Nessuno riuscì ad attuarla, perché prevedeva una perdita di gettito calcolata a quei tempi in 20-22 miliardi, anche meno delle previsioni più ottimistiche di oggi (Berlusconi escluso). Un fatto da ricordare, mentre la campagna elettorale riempie le orecchie di slogan che sembrano nuovi, ma forse non lo sono.