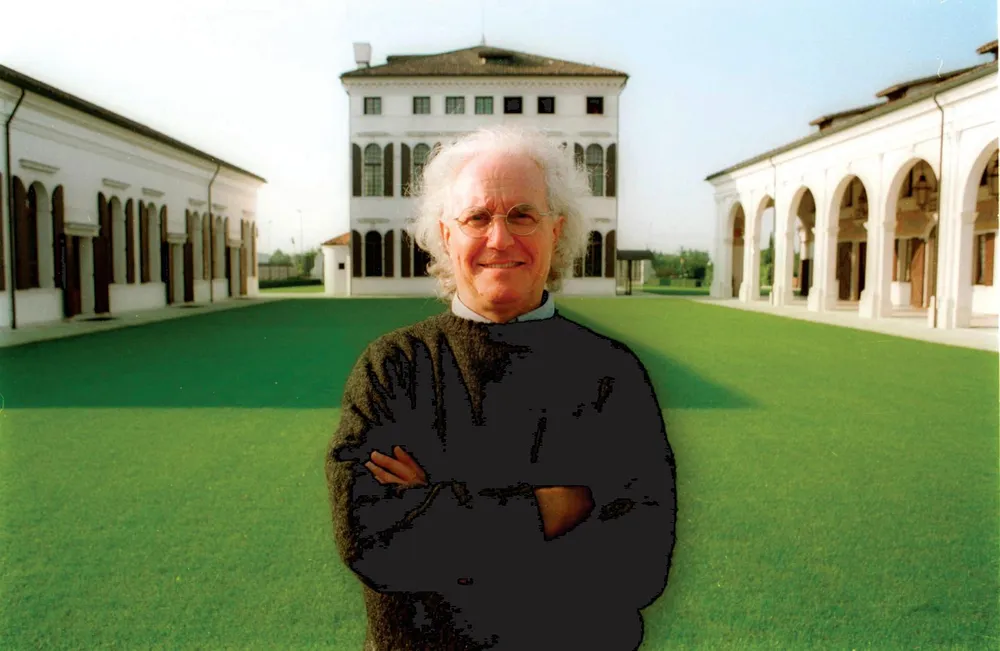

Benetton in giallo, come i romanzi del mistero. Analisti e sindacati attendono con curiosità la pubblicazione dell’ultimo bilancio della veneta Benetton Group srl, produttrice dei famosi abiti United Colors of Benetton, nata nel 1965, precursore del fast fashion e della commistione fra moda e comunicazione. I fasti di un tempo, sembrano essere stati adombrati da fatti sconcertanti avvenuti all’interno del perimetro aziendale nel corso del 2023. Eccolo, il giallo da risolvere. Il cda ha approvato il bilancio ’23 lo scorso 18 giugno, dunque la pubblicazione del resoconto economico-finanziario dovrebbe essere questione di giorni, forse ore. Perché tanto clamore? A fine maggio il fondatore, Luciano Benetton, 89 anni, ha rilasciato una rumorosa intervista al Corriere della Sera, per esprimere totale disappunto rispetto all’allegra gestione della società, che avrebbe lasciato un conto da 230 milioni di perdite, pagato da Edizione spa, cioè la holding finanziaria della famiglia, che ha in pancia tutte le attività del gruppo. In quell’intervista, Luciano si sorprende perché a partire da settembre 2023 sarebbero successi eventi del tutto inattesi che avrebbero portato a «un buco di bilancio drammatico».

Davvero la situazione si è deteriorata così all’improvviso? In attesa che l’arcano venga svelato dalla pubblicazione del bilancio 2023, L’Espresso ha ricostruito l’attività della Benetton Group srl tra il 2016 e il 2022, scoprendo che la perdita del 2023 è certo pesante, ma non inaspettata: gli indizi che qualcosa non andasse per il verso giusto c’erano già tutti.

Partiamo dal contesto. La Benetton Group srl, controllata da Benetton srl, fa parte del gruppo Edizione spa, un gruppo da 8,4 miliardi di fatturato, 117 milioni di utili e asset per 12 miliardi (dati 2022). I maglioni Benetton oggi valgono solo il due per cento del business di Edizione e da tempo sono per lo più un accollo economico.

Luciano Benetton dice di aver capito che qualcosa non andava nel corso di un settembrino consiglio di amministrazione: come poteva Luciano Benetton essere presente a un cda di cui non fa parte? Nel consiglio di amministrazione della Benetton Group spa siedono il fidato Christian Coco, in qualità di presidente del cda, il presunto colpevole (come sostiene Luciano) Massimo Renon, che era l’amministratore delegato e ha dato le dimissioni in seguito all’intricata vicenda. E Andrea Pezzangora, consigliere delegato. Invece Luciano è presidente del cda della controllante, cioè Benetton srl, che gestisce il piccolo impero dei brand dell’abbigliamento. Può benissimo darsi che Luciano, nella sua intervista-denuncia, si riferisse al fatto che mai il Comitato Controllo e Rischi, né tantomeno la società di revisione, hanno fatto un plissé sui non brillanti conti della controllata, e che quindi la controllante ne sia sempre rimasta all’oscuro. Ma di sicuro Luciano non partecipava a quei cda. Come, di sicuro, è riduttivo pensare che il colpevole del dissesto sia il solo Massimo Renon, perché sulla base dei poteri che gli sono stati affidati, Renon si occupava della gestione ordinaria del gruppo, ma non sottoscriveva il bilancio di esercizio, un compito in capo a Christian Coco, presidente non esecutivo del cda di Benetton Group srl, e manager vicino alla famiglia dal 2015, presente anche in Edizione, in Benetton srl, in Mundys, in Telepass. Coco e Andrea Pezzangora, altro uomo di fiducia dei Benetton, direttore degli affari legali di Benetton Group dal 2002, sono stati entrambi confermati alla guida della società del tessile e abbigliamento. La domanda è: perché silurare solo Massimo Renon, quando è evidente che tutti e tre dovevano quantomeno essere informati delle pessime condizioni in cui da tempo navigava la società? Mistero.

Veniamo all’analisi dei bilanci: tra il 2016 e il 2022 la società non ha generato un euro di utile. In alcuni anni la perdita è stata contenuta, per esempio nel 2016 si è registrato un rosso da 37,3 milioni di euro, in altri il disavanzo è stato decisamente più consistente: meno 216 milioni nel 2017. L’anno peggiore è stato il 2020, probabilmente a causa del Covid: meno 425 milioni di euro. Addirittura dal 2020 al 2022 le perdite non interessano solo l’ultima riga del bilancio, ma si evidenziano ancor prima di considerare l’ammortamento degli investimenti, le svalutazioni e le tasse: l’azienda manifestava una redditività negativa e un aggravamento delle proprie condizioni già da parecchi anni. In aggiunta, proprio nel 2020, c’è stato un taglio del personale di 450 unità, su un organico di tremila dipendenti.

Queste perdite hanno, di anno in anno, eroso il patrimonio netto, passato da 954 milioni di euro del 2016, a 303 milioni di euro. Dunque, quando Luciano Benetton racconta di aver appreso con stupore di «un improvviso buco di bilancio drammatico, uno shock che ci lascia senza fiato. Una vergogna», suona quantomeno stonato leggendo la storia dell’azienda dal 2016 al 2022.

In queste settimane è emerso che la perdita sarebbe dovuta a una svalutazione da 150 milioni del magazzino. Vuol dire che negli anni precedenti il magazzino era pieno zeppo di capi invenduti, che inizialmente avevano un certo valore e che poi è stato necessario ridimensionare perché l’evoluzione della moda e il passare del tempo hanno reso quella merce non più commercializzabile. Ma anche qui qualcosa non quadra. Tra il 2020 e il 2022 si era già verificata una considerevole svalutazione del magazzino, soprattutto quello di Castrette di Villorba. Se fino al 2019 la svalutazione ha pesato sulle rimanenze (cioè sul materiale ancora vendibile e di valore rimasto nei depostiti) per non più del 13 per cento, dall’anno successivo la svalutazione ha colpito duro: nel 2020 (causa Covid) un quarto del magazzino era da svalutare, l’anno successivo un terzo dei capi contenuti, nel 2022 un altro 20% del materiale va ribassato. Eppure nelle note integrative dei bilanci del 2021 e del 2022 questa informazione non viene dettagliata. Per saperne di più tocca leggere la pagina Risk Analysis and Policy del sito web ufficiale di Benetton Group, dove si spiega che in quei due anni erano presenti 261 mila capi obsoleti e, nel solo 2021, venivano smaltiti 9.332 abiti difettosi. Chissà se nel bilancio 2023 si farà maggiore chiarezza, valutando diversamente la quantità della merce obsoleta o correggendone il valore. Sempre restando sul fronte magazzino, che sembra essere il cuore dei problemi per l’azienda, la velocità di svuotamento si è ridotta tra il 2016 e il 2022, passando da 5,71 a 4,44. A titolo di esempio, Inditex, che produce Zara e Bershka, maggiori competitor di Benetton, ha un indice di rotazione pari a 10, ovvero una velocità di svuotamento doppia.

Veniamo ora all’entità economica del danno. La società stima una perdita di 320 milioni e ha annunciato che sarà coperta da un finanziamento di 260 milioni da parte di Edizione. Non è la prima volta: tra il 2017 e il 2022 la società ha ricevuto dalla controllante Benetton srl 510 milioni di finanziamenti e nella nota integrativa del 2022 veniva evidenziata una posizione finanziaria netta negativa pari a 537 milioni, in peggioramento di sette milioni rispetto all’anno precedente. Eppure, la nota integrativa del bilancio 2022 pone l’attenzione sul miglioramento delle performance della società. Possibile che Luciano Benetton non si sia accorto di nulla? Pare strano. Persino l’impairment test, effettuato nel 2022 da Benetton srl su Benetton Group, avrebbe consigliato una svalutazione della partecipazione. Cosa che è avvenuta a più riprese dal 2019 in poi.