L’Italia continua a fare accordi fiscali segreti con le multinazionali. Gli ultimi dati ufficiali, pubblicati dalla Commissione europea e relativi al 2015, dicono che i cosiddetti tax ruling concessi dal nostro Paese alle grandi imprese hanno raggiunto quota 68. Il doppio rispetto a tre anni prima. Il balzo ci ha proiettato in cima alla classifica delle nazioni europee che strizzano l’occhio alle grandi corporation. Oggi siamo quarti, preceduti da Lussemburgo, Belgio e Ungheria. E andando avanti così potremmo presto salire sul podio.

Al di là dei confronti internazionali, c’è un problema: i beneficiari di questi accordi continuano a restare segreti, così come i loro contenuti. E questa mancanza di trasparenza non può che alimentare sospetti. Proprio i tax ruling sono stati infatti al centro dello scandalo LuxLeaks, l’inchiesta giornalistica che tre anni fa ha permesso di conoscere i privilegi fiscali concessi dal Lussemburgo a centinaia di società private. Colossi globali che hanno ottenuto dal Granducato il lasciapassare per spostare lì buona parte dei profitti. Pagando in cambio tasse ridicole, l’1 per cento o addirittura meno. Questo mentre tutte le altre imprese sono tenute a versare imposte venti o trenta volte più alte. LuxLeaks ha avuto il merito di innescare un dibattito sui tax ruling. Spingendo la Commissione europea ad avviare indagini, la più clamorosa delle quali ha costretto Apple a pagare 13 miliardi di euro di tasse non versate.

Certo, ruling non significa per forza elusione. Questi contratti servono in teoria alle multinazionali per sapere come le autorità del Paese ospitante calcoleranno i profitti tassabili. D’altronde la struttura di una multinazionale è molto più complessa di quella di una piccola impresa. Così, diversi paesi offrono ai grandi gruppi l’opportunità di spiegare in anticipo come intendono organizzarsi. Con un vantaggio duplice: lo Stato sa più o meno quanto incasserà a fine anno, la multinazionale evita il rischio di controlli a sorpresa. Questa almeno è la teoria. La pratica indica che i ruling possono però essere usati anche per eludere il fisco, quasi sempre spostando i profitti nei Paesi dove le imposte sono più basse. Per questo l’Europa è corsa ai ripari con una riforma che il commissario all’Economia, Pierre Moscovici, ha definito «un importante passo in avanti». Dall’anno scorso gli Stati Ue sono tenuti a scambiarsi le informazioni sui ruling emessi. In più, a partire da quest’anno tutte le multinazionali con un fatturato complessivo superiore ai 750 milioni di euro dovranno fornire alle autorità fiscali degli Stati in cui operano i dati economici divisi per nazione: fatturato, profitti, tasse, numero di dipendenti. Cifre che permettono di capire se la multinazionale sta giocando sporco. Peccato che tutte queste informazioni non sono a disposizione dei cittadini.

I promotori delle nuove norme dicono che lo scambio di dati fra Stati sarà sufficiente a evitare nuovi casi di concorrenza fiscale illecita. Ma chi può garantire che i governi, sotto la spinta delle lobby, non continuino a concedere condizioni favorevoli alle multinazionali?

L’Espresso ha indagato sui beneficiari dei tax ruling italiani, scoprendo i nomi di tre multinazionali che hanno firmato accordi riservati con l’Agenzia delle Entrate. Ne mancano tanti, visto che in totale sono 68, ma queste storie permettono già di comprendere la posta in gioco.

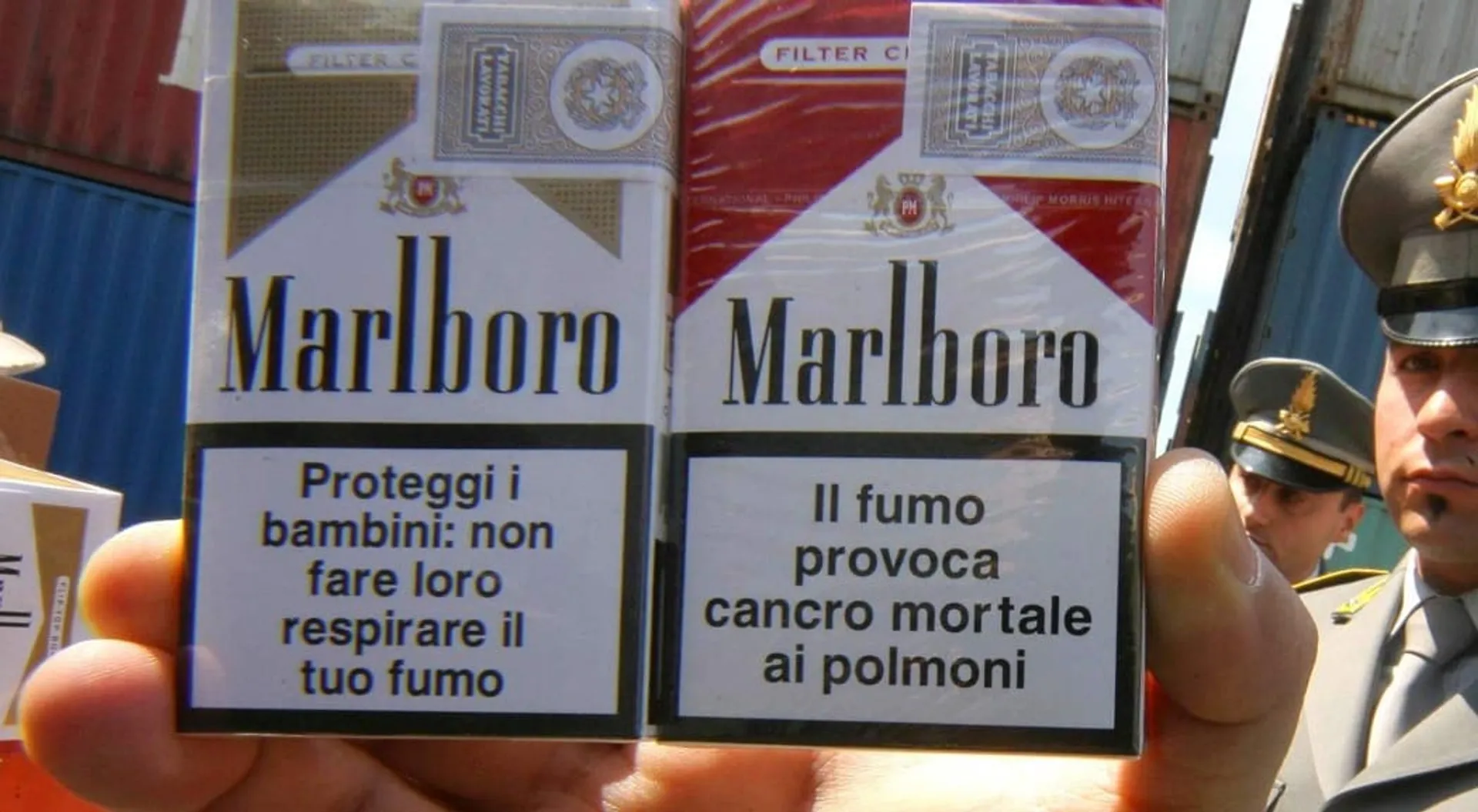

Nel suo bilancio 2015 Philip Morris dichiara di aver concluso con l’Italia, negli anni precedenti, degli «accordi di ruling di standard internazionale». Il linguaggio è tecnico, i dettagli sono ridotti all’osso, ma la sostanza è chiara: la multinazionale americana del tabacco ha ottenuto un tax ruling che riguarda i prezzi a cui la sua filiale tricolore compra le sigarette da altre società del gruppo. Questione cruciale per l’azienda delle Marlboro. Dai costi d’acquisto delle bionde dipendono infatti i profitti dichiarati in Italia. E di conseguenza le imposte. Prendiamo per esempio un pacchetto di Marlboro rosse. Oggi al fumatore costa 5,20 euro. Se Philip Morris Italia acquista il pacchetto dalla sua filiale estera a 5 euro, pagherà a Roma imposte solo sui 20 centesimi di guadagno lordo (al netto di altri costi sostenuti in Italia). Se invece lo stesso pacchetto viene comprato dalla filiale nostrana a 4 euro, le imposte verranno calcolate su un guadagno lordo di 1,20 euro, dunque molto più alto per Philip Morris e altrettanto redditizio per il Fisco. Su tutto questo, purtroppo, né l’impresa né lo Stato italiano pubblicano dettagli. Non resta perciò che continuare ad analizzare il bilancio.

È proprio leggendolo che si capisce l’importanza dei costi di acquisto della materia prima. Nel 2015 Philip Morris Italia ha fatturato 1,3 miliardi di euro. I soli costi d’acquisto di materie prime ammontavano a 1,1 miliardi. Insomma, profitti bassissimi. E così, nonostante un giro d’affari miliardario, le imposte versate a Roma non sono state molte: 21,5 milioni. Ma dove finisce il margine di guadagno ottenuto vendendo sigarette in Italia? Principalmente a due consociate del gruppo: la Philip Morris International Management e la Philip Morris Product. Entrambe domiciliate in Svizzera, dove le tasse societarie possono scendere al 9 per cento, o addirittura a zero se il gruppo ha firmato un ruling vantaggioso anche con il governo di Berna. Resta quindi da capire che cosa ha guadagnato Roma dall’accordo con Philip Morris. Perché, andando indietro negli anni, ci si accorge che i numeri dichiarati sono più o meno sempre gli stessi: il fisco non ha incassato più soldi da quando ha firmato il ruling con il gigante del tabacco. La controprova dello svantaggio si ottiene confrontando il margine di guadagno realizzato da Philip Morris in Italia con quello registrato mediamente nel mondo. Su scala globale, per ogni milione di euro incassato circa 110 mila euro sono profitti. Da noi si arriva a 32 mila euro. Quasi quattro volte in meno. Un indizio utile a spiegare i motivi della discrepanza lo fornisce la stessa società, che dichiara di aver parcheggiato in alcune sue filiali straniere la bellezza di 23 miliardi di dollari di profitti tassati a regime preferenziale.

La struttura fiscale di Philip Morris è simile a quella adottata da Michelin. Non sembra dunque casuale che anche la multinazionale francese degli pneumatici abbia firmato un tax ruling con l’Italia. Porta la data del 18 dicembre 2015. Valido per quattro anni, il contratto è in realtà un rinnovo - si legge nel bilancio - e riguarda «la determinazione dei prezzi di trasferimento» tra la filiale italiana e «le principali società dell’Europa dell’Ovest appartenenti al Gruppo». Anche qui il ruling è stato dunque fatto per decidere a quale prezzo la filiale italiana deve acquistare prodotti dalle succursali straniere. Particolare fondamentale per determinare quante imposte dovranno poi essere versate a Roma. Nel 2015 Michelin ha pagato al fisco 24,8 milioni di euro. Tanti o pochi? Di sicuro negli ultimi anni la cifra è stata più o meno la stessa, quindi l’accordo non ha fatto aumentare nettamente le entrate per Roma. Un’altra costante sono i soldi che dalla sede italiana vengono trasferiti all’estero per l’acquisto di materiale: circa un miliardo di euro all’anno. Che finiscono, in maggioranza, alle consociate basate in Inghilterra, Francia, Polonia e Singapore. Insomma, nonostante gli oltre quattromila dipendenti e i quattro stabilimenti, la filiale nostrana della Michelin assomiglia più a una società di distribuzione che a un’industria produttiva.

Un altro colosso globale che ha stretto accordi fiscali riservati è Microsoft. Ma il caso sembra molto diverso dai precedenti. La multinazionale controllata da Bill Gates ha firmato il ruling il 30 giugno del 2015. Un accordo valido per quattro anni, di cui però non si sa altro. I numeri dicono che in Italia l’azienda ha margini di guadagno quasi doppi rispetto alla sua media mondiale.

Una buona notizia anche per l’Agenzia delle Entrate, in teoria. Ma la pratica è più complicata. Una buona fetta del fatturato realizzato vendendo software in Italia non viene infatti registrato dalla filiale nostrana. Lo scrive la stessa multinazionale nel suo bilancio: «È importante rilevare che Microsoft Srl non vende ai clienti i prodotti di Microsoft, in quanto le vendite sono effettuate da Miol». Miol sta per Microsoft Ireland Operation Limited, società del gruppo registrata a Dublino, che conta meno dipendenti della succursale italiana ma guadagni ben più consistenti. La filiale d’Oltremanica ha infatti dichiarato un utile pre tasse di quasi 1 miliardo di euro (anno fiscale 2015/2016). Oltre trenta volte più di quanto registrato in Italia, sebbene il nostro sia un mercato molto più grande di quello irlandese.

Il fatto che i soldi incassati vendendo software finiscano a Dublino è facilmente spiegabile. Lì le tasse societarie sono del 12,5 per cento, quasi la metà dell’imposta di Roma. E molto spesso l’Irlanda permette alla multinazionale di trasferire i denari in altri paradisi fiscali, con il risultato che alla fine di tutto questo giro le imposte reali sul guadagno realizzato dalla vendita di un software siano prossime allo zero. Viene da chiedersi allora perché l’Italia ha concesso un ruling a Microsoft, cioè quanto ha guadagnato il nostro Paese da questo accordo. Quattro o cinque milioni di euro all’anno. Lo si capisce confrontando i bilanci. Da quando Microsoft ha sottoscritto l’accordo con il governo italiano, il fatturato e i guadagni lordi sono leggermente aumentati, e in proporzione sono cresciute le imposte versate. Che cosa ha ottenuto invece Microsoft? Innanzitutto la garanzia di poter continuare a registrare buona parte del fatturato in Irlanda. E poi la sicurezza di non vedersi più piombare la guardia di finanza in azienda. Come avvenuto quattro anni fa, con un accertamento fiscale costato al colosso di Redmond 6,3 milioni di euro. Più o meno equivalente al surplus di tasse versato al fisco da quando è stato sottoscritto il ruling. Un’inezia, rispetto ai 21 miliardi di dollari di guadagni netti incassati al livello mondiale nell’ultimo anno. Ma le multinazionali come Microsoft, si sa, sono macchine da soldi. E dalla concorrenza fiscale tra i Paesi europei hanno solo da guadagnare.

Attualità

8 gennaio, 2018Philip Morris, Michelin, Microsoft: gli accordi segreti con l'Italia per pagare meno tasse

L’Espresso ha indagato sui beneficiari dei tax ruling italiani. Ed è in grado di rivelare i nomi di tre multinazionali che hanno firmato accordi riservati con l’Agenzia delle Entrate